こんにちは。ファイナンシャルプランナーの森次です。

さて、本日は投資信託についてのお話です。

2000万円問題の真実

その昔は法整備もされておらず、顧客本位とはかけ離れた営業が横行していたこともあり、とにかくイメージの悪かった投資信託ですが、近年は180度イメージが変わってきました。我々の年金も投資信託で運用し、しっかりと実績が出ています。確定拠出年金制度の導入により、特に大企業では退職金も投資信託で運用することが当たり前になってきました。

2022年からは高校の授業で投資信託が始まるように、日に日に注目度の高まっている投資信託です。

金融庁も、少し前に大炎上した2000万円問題の書かれた報告書で、投資信託を使った長期分散積立投資の必要性を説きました。

ちなみに、その報告書の中で、『長期分散積立投資』と書かれているのが22回。

2000万円と書かれているのはたったの2回です。50ページの文章の中で2回だけです。

本当は投資信託の必要性や具体的手法を伝えたかった報告書は、2000万円という言葉だけを切り取られ炎上し、結局受理されず闇に葬られてしまいました。

その中には、アドバイザーの必要性や、老後の資産寿命の伸ばし方や、ライフプランを立てた計画性の大切さなど、素晴らしいメッセージが沢山ありますので是非読んでみてください。

『金融審議会 市場ワーキング・グループ報告書 「高齢社会における資産形成・管理」』

というタイトルのPDFがネットに挙がっています。

投資信託の商品選定方法

さて、話を戻します。そうやって日に日に注目の高まる投資信託ですが、日本には6000以上の商品があり、ろくでもないものが沢山あります。残念ながらそういった商品こそ沢山売られているという現実もあります。数ある商品の中から何を選べばよいのでしょうか?

このような相談をよく受けます。今日は商品選定する上で必要な最初の2つの選び方をお伝えします。

僕がお勧めする選び方は

どこに投資するのか?

どのようなスタイルの投資をするのか?

です。

どこに投資するのか?

投資信託というのはある特定のカテゴリーを決めてそこに分散投資する特徴があります。

例えば『日本の株』というカテゴリーに決めたら、日本の上場企業の株を分散投資します。

過去の回でも解説していますが、積立投資の場合、下がっても上がってもあまり関係なく早く始めて長く持つことが重要です。さらにいうと量を買い込む投資法なので下がる=ピンチではなくチャンスです。上がり下がりすることをリスクといい普通は嫌いますが積立投資においては上がり下がりしながら増えていくので、上がり下がりしない資産を持つ意味があまりありません(*長期投資の場合です)

そうなるとカテゴリーは債券より株となり、人口の増えていく世界と、人口と減っていく日本限定では当然世界を選んだ方が良いです。つまり、場所に関して本日は、世界中の株に分散投資する一択で進めさせてください。世界の中に日本は含まれていますのであえて日本に限定する理由もないと思います。

どのような投資をするのか?

これはその投資信託がもつ、投資方針のことです。

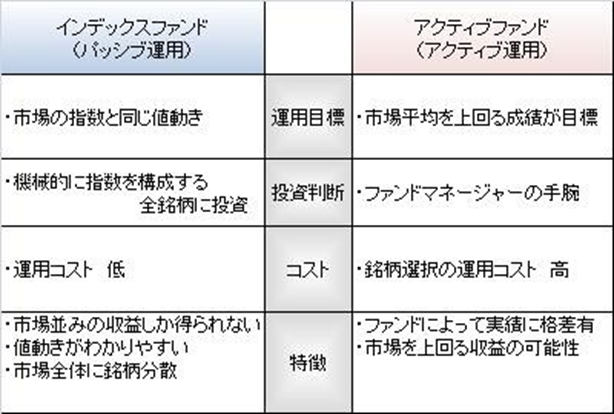

大きくいうと、インデックスファンドかアクティブファンドです。

インデックスファンド

世界中の株に分散投資します。そして世界中の平均値を出したMSCIコクサイのような指標をベンチマークに決めて、いかに低コストでピタッとその動きに合わせられるかが肝になり、それこそがインデックスファンドの再現性であり、そのインデックスファンドの腕の見せ所です。

全体に分散しますので平均値ぐらいをとりにける可能性が高くなります。世界株の場合だと1000以上の銘柄に投資して自覚総額を参考に常に売り買いをしてくれます。

メリットとしては、沢山分散しているので長期的に見て安定感があり、数字だけ見てコンピュータシステムで自動売り買いをしているので手数料が非常に安くなる特徴があります。

逆にすべてに分散するので、例えば不祥事を起こして価値のない銘柄まで買い支えてしまうデメリットもあります。

手数料が安いことと、ベンチマークに寄り添い平均的なリターンを得ることを加味すると、信頼できて相談できるプロが周りにおらず、自身でほったらかしにした投資を行う人に向いているスタイルといえます。

アクティブファンド

全体じゃなくてもその上位30~300社ぐらいに絞り込むことで、全体平均より高いパフォーマンスを得ることを目的とします。もちろん買い入れた株があまりよろしくなかったり最悪倒産した時は、約1000分の1のダメージ(インデックス)より、例えば50分の1の方が大きいので、銘柄を絞り込むアクティブファンドの方がリスクは大きいといえます。さらにインデックスファンドに比べて、アクティブファンドは10倍ぐらいの手数料がかかります。これだけ見たらあまり良いイメージはないアクティブファンドですがそうでもありません。

手数料が高くても最終リターンがインデックスファンドよりも高ければアクティブファンドの方が良いですよね?

例えば長期投資という10年以上のゴール設定をしたら、長期的に見てインデックスファンド以上のパフォーマンスをだすためにどのような手法で銘柄を絞り込むかという哲学こそがアクティブファンド最大の魅力です。

例えば、人材はどうなっているのか?価格決定力はあるのか?市場やライバル企業などその企業のおかれた環境は?ダイバーシティやコンプライアンスなど魅力的な企業としての指標をクリアしているか?など、様々なその投資信託ごとの哲学に基づき選定していきます。そしてそれは人にしかできません。数字に表れるのは氷山の一角であり、その下に多くの企業の財産や魅力が隠れています。そこに目を向けずに、長期的に安定した収益を上げる企業を選定することができるでしょうか?これこそがアクティブファンドの魅力です。単純に手数料が高いからというのはあまりにも表面的すぎる見解になってしまいます。

このアクティブファンドの哲学は、料理でいうところの秘伝のレシピみたいなものです。

この哲学に基づき銘柄を選定し、ファンドマネージャーが売り買いをしてくれます。

良質なアクティブファンドというのは、ここに長期的に成長していく再現性の裏付けがあります。

但し、手数料商売の道具にされている酷いアクティブファンドも沢山あります。

なので、信頼できて相談できる担当がいる人に向いた投資スタイルだといえます。

いかがだったでしょうか?

次回は具体的な商品も紹介しながらもう少し踏み込んだ話をしようと思います。

最後までお読みいただきありがとうございます。

生命保険、証券、資産運用のご相談はコチラ↓

(株)人生のミカタHP:https://jinsei-mikata.com/ienokaikatalabo/profile/

子育て世代のお金の教室(YouTube):

https://www.youtube.com/channel/UCB6d6uLQma-yfTYadLhVSSw/featured?disable_polymer=1

家の買い方ラボHP:https://jinsei-mikata.com/ienokaikatalabo/

インスタグラム:https://www.instagram.com/moritsugu_yoshitaka/

フェイスブック:

https://www.facebook.com/theoutrows

ミュージシャン時代の動画はこちらから:https://www.youtube.com/channel/UCjhSOi3LtePZloVlXB2vA1g