こんにちは。ファイナンシャルプランナーの森次です。

今回は投資のおけるリスクとリターンの関係についてです。

よく「なるべくリスクのない商品をください」と言われます。

この「リスク」という言葉の定義が違うと話が全く噛み合いませんし、

多くの人が誤った理解をしていますので要注意です。

☑リスクとリターンについて

リスク=デンジャー(危険)と変換したり、

そのようなイメージを持っている人がいます。

投資におけるリスクとは「振り幅」の事です。

そしてリスクと必ずセットで考えなければいけないのがリターンです。

例えば、目的地まで歩いたら、ほぼ時間的リスクがありません。

信号待ちで微妙に遅れるかもしれないけど、

距離的に30分なら遅くとも35分以内には着くでしょう。

この場合のリスクは5分程度。これが振り幅です。

では、車で行った場合どうでしょうか?

15分で目的地までたどり着けるかもしれません。

でも事故に遭遇して渋滞にハマるかもしれませんし、

駐車場が満車の可能性もあります。

それらに巻き込まれたら、到着まで30分かかるかもしれません。

その場合の振り幅は15分程度となり、

車を使った方が先が読めないということが言えます。

つまり、徒歩に比べて車の方がリスク(振り幅)があります。

とは言っても、スムーズにいけば車で行った方が15分早く着くという

スピード(リターン)を求めてみんな車で行くんだと思います。

もちろん、歩くと疲れる、とか車はガソリン代がかかる、

といったリターンもあるでしょう。

ここで重要なのは、リスクだけでは何が最善なのかを図れないので

必ずリターンと一緒に考える必要があるということと、

我々は日々の生活の中で常に

このリスクとリターンを考えて判断しているということです。

☑インデックスファンドとアクティブファンド

よく投資信託の種類であるインデックスとアクティブを比べる時に、

リスクが低いのがインデックスでリスクが高いのがアクティブと言われます。

それは合っていますがそこだけを切り取ると真実が見えません。

例えば世界株のインデックスは3000ぐらいの銘柄を買いますが、

アクティブは30ぐらいの銘柄に絞り込んだモノもあります。

そうなると仮に一社が倒産した時にインデックスは3000分の1のダメージですが、

上記のようなアクティブなら30分の1のダメージを食らいますので

評価額はアクティブのほうが乱高下します。

つまりアクティブに比べてインデックスの方がリスクが少ないと言えるのです。

でも仮に過去30年間の平均利回り

インデックスが7%でアクティブが10%だったとしたらいかがでしょうか?

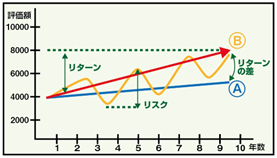

下図に書いているように上がり下がりの差がリスクで、

より高いところを目指して上がっていく角度がリターンです。

下図の場合、リスクもリターンもBの方が高いと言えます。

☑時間をどれだけ使えるのかというライフプラン次第

ここでポイントなのはどれが良い悪いではなく、合うか合わないかが大切です。

ゴルフをされる方はイメージ湧きやすいんじゃないでしょうか。

1打目はカップまでの距離が遠いので飛距離の出るドライバーを選び、

その代わりに、右行ったり、左行ったり、振り幅も大きいです。

飛距離というリターンを取るけど、コントロールし辛いというリスクも取っています。

そして、カップが近づいてきたら、

飛距離というリターンはいらないから、リスクが少なくブレにくいアイアンを選び、

最後はグリーン上で、

飛距離(リターン)は少ないが振り幅(リスク)もめちゃくちゃ少ないパターを選びます。

この話はそのまま投資に置き換えられて、

長期投資の場合は、リスクをとってもそのぶんのリターンが見込めるのであれば、

デンジャーにはなりにくいと言えます。

逆に時間が使えないのにリスクを取り過ぎるのは、

それこそグリーンでドライバーを振り回しているようなものなので

デンジャーそのものです。

とはいっても、老後は長く、生涯運用しながら取り崩していくのであれば、

時間は何十年使えるということになるので、

ほとんどの方の場合は、ドライバーで飛距離を稼いでおいた方が良いとも言えます。

☑積立投資とは?

毎月定額で投資信託を買い込んでいく

積立投資においての振り幅(リスク)はチャンスなのです。

というのも、株価などが下がったときは価格も下がっているので、

同じ1万円の積立でもいつもよりたくさんの口数を買い込める

チャンスモードなので、この上がり下がりの振り幅、実はめちゃめちゃチャンスです。

それよりも重要なのは角度です。

下がり続けたらやっぱりダメです。

でも、角度がちゃんと上向きなのであれば、下がってもどこかで上がってきます。

こんな風に考えたら、下がることだってチャンスですよね。

一般的にリスクは良くないモノと解釈され、リスクを抑え込もうとされますが、

長期であり積立であれば、リスクと上手く付き合っていくほうが合理的だったりします。

まとめ

銀行預金も元本保証されている保険商品も、その先では銀行や保険会社がリスクをとり、

投資をして多額のリターンを得ることで、駅前の一等地にビルを建てられるんです。

そして元本保証という名のもと、多額の手数料を抜き、一部のおこぼれをリターンするだけなので、

物価上昇などを織り込むと元本割れしていると言われるのです。

しかもどこに投資をしたのかを教えてくれません。

投資の世界ではリスクをとった人だけが「知る権利」を手にできるのです。

よく「この商品にはリスクがあります。元本保証はありません」とあり、

この文言で投資を嫌がる人がいますが、

「この商品にはリスクがありません。確実に増えます。

でも多額の手数料は頂きます。そしてあなたにはそれを知る権利がありません」

と書かれていたらどうですか?随分印象が変わりますよね?

リスクだけを取り上げて、投資を判断するのは間違いです。

リターン、手数料、実質的価値、知る権利、

もちろんライフプラン、目的、準備が必要な老後や学費などを考慮して選択することをお勧めいたします。

最後までお読みいただき、ありがとうございます。