こんにちは、ファイナンシャルプランナーの森次です。

本日はiDeCoの出口課税について解説したいと思います。

iDeCoとは!?

その前に、簡単にiDeCoの概要についてです。

iDeCoとは自分で決めた金額を、自分で運用し、老後に私的年金として受け取る制度です。

別名、確定拠出年金個人型と言います。

途中で引き出すことができず、口座手数料が常にかかり続けるというデメリットはありますが、大きな税制優遇が特徴の制度ですので、税金を払っている人になればなるほどお得になります。

掛け金の上限は職業によって違います。

自営業月/68000円、公務員月/12000円、専業主婦月/23000円、会社員は会社の退職金制度次第でかけれない人から月/12000円、月/20000円、月/23000円と様々です。

会社の退職金制度の一つに、確定拠出年金企業型というのがありますが、基本的に根っこは同じ制度です。

iDeCoの税制優遇

税制優遇といっても大きく3つあります。

1、入り口(拠出時)

2、途中(運用時)

3、出口(給付時)

この中で、まず、iDeCoの最大のメリットは入り口(拠出時)です。全額が所得控除となります。

年間で拠出した金額全額に対して、所得税住民税がかかりませんし、所得を下げる効果がありますので、例えば保育所代や母子手当など、少ない所得の方が有利な時に大活躍します。

途中(運用時)は非課税です。つまりどれだけ儲かっても運用益に対して税金がかからないということです。

ただ、これは他の投資信託などもそうだったりするのであまりずば抜けて優れた特徴とは言えません。

途中で売り買いしまくって増やしたい人はメリットに感じるかもしれませんが、基本的にiDeCoの中にある商品は長期運用に適した商品が多いので、長く持ち続けることをお勧めします。

そしてややっこしいのが、今回の本題、出口です。

いったいどのように解約すれば一番お得なのか。

あるモデル世帯を例に比較してみたいと思います。

まず、iDeCoの給付時は、

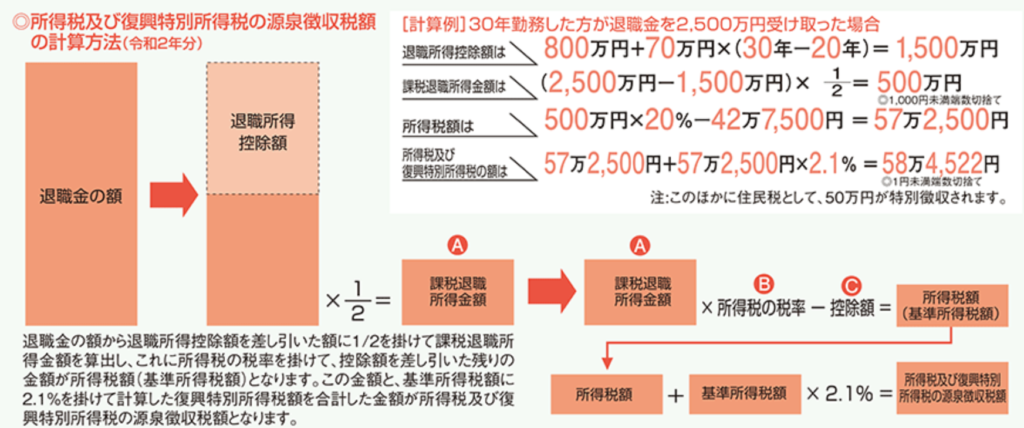

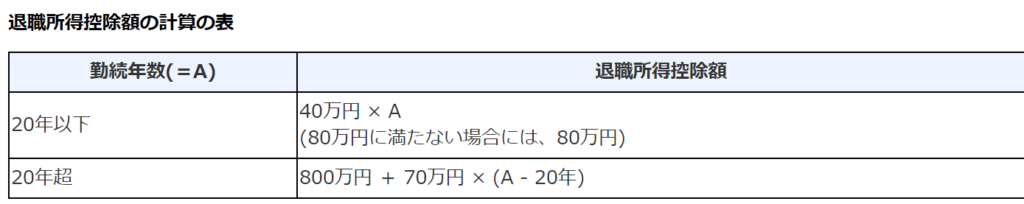

一時金として受給したら、退職所得控除。

年金として受給したら公的年金等控除です。

下記になります。

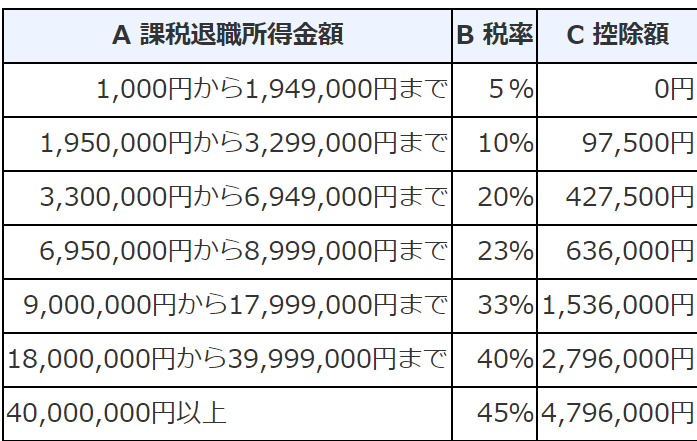

ここにあと住民税10%もかかりますのでこれらを用いて計算してみます。

(簡易計算になるので復興増税は省いています)

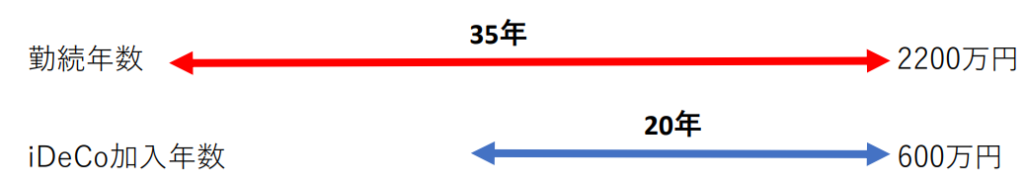

<モデルケース>

勤続年数35年、退職金2200万円、退職は60歳

iDeCo加入年数20年、600万円

(A)60歳時に退職金とiDeCoを同時に一時金で受け取ります。一番シンプルです。

上記の退職所得控除を計算すると1850万円なので、それを上記の計算式に当てはめると

(2200万円+600万円-1850万円)×1/2=475万円×20%-427500円です。これと住民税の10%を足すと、合計税額は 997500円となります。

(B)60歳時に退職金、65歳時にiDeCoを一時金で受け取る。

現在iDeCoは受給を70歳まで遅らせれるので65歳にずらして受け取ります。

所得税は累進課税の為、分散して受け取ると税率が下がり、さらに、80万円の退職所得控除を追加で使えます(iDeCoでこの80万円控除を使えるとはどこにも書いてないのですが使えないとも書いてないので使えるという説が有力なようです)

なので、合計税額を 685000円まで引き下げられます。計算式は、(2200万円-1850万円)×1/2×5% と (600万円-80万円)×1/2×10%-97500円です。

(C)60歳時に退職金、iDeCoを60歳から65万円ずつ5年間年金で受け取り、残り300万円を65歳時に一時金で受け取ります。

公的年金が受給されるのは65歳からなので、上記の公的年金等控除の枠60万円を毎年いっぱいいっぱい使い、残りを65歳時に一時金受け取りすれば(B)で説明した退職所得控除の追加80万円も使えますので合計税額は 427500円とさらに安くなります。

(D)60歳時に退職金、iDeCoを60歳から60万円ずつ10年間年金で受け取り、公的年金を70歳から繰り下げ受給します。

すると60歳からの5年間毎年60万円、65歳からの5年間毎年110万円の控除枠を使えるのでiDeCoに関しては完全に非課税となります。退職金の部分のみに課税されるので、合計税額は、262500円と最安値になります。

(E)もし退職が65歳の会社にお勤めならチャンスです!iDeCoを60歳時に一時金で受け取り、退職金を65歳時に受け取ります。

退職所得控除の計算年数は、iDeCoを先に一時金で受け取り、5年以上過ぎてから退職金を受け取ると、iDeCoの加入期間と、退職金の勤続年数をそれぞれ別々に使えるのです。しかもその場合は勤続年数が40年に延びているので退職所得控除が1850万円から2200万円に増額されます。

つまり、iDeCoの40万円×20年=800万円、退職金の2200万円、それぞれの退職所得控除を使えるので、この場合は。合計税額が 0円となります。

まとめ

おわかりいただけたでしょうか?

結論から言うとかなりややっこしいのです。ルールは、公的年金等控除と、退職所得控除なのですが、退職年齢を加味し、公的年金の繰り下げ受給などを駆使すれば打ち手は色々と想定できます。

しかもiDeCoを運用していたら、運用の状況次第でも解約のタイミングは出てくると考えられます。

単に税金の安い高いだけではなく、運用状況や、ほかの資産との兼ね合いなどをライフプランに照らし合わせながら検討していく必要がありそうですね。

最後までお読みいただきありがとうございます。